UBS Direct Urban mit erhöhter Ertragskraft

Der Verkehrswert des Portfolios des UBS (CH) Property Fund – Direct Urban überschritt die Marke von einer halben Milliarde Franken und stieg auf rund CHF 528,4 Mio. Die positive Entwicklung des Fonds widerspiegle sich auch in der im Oktober 2020 erfolgreich durchgeführten Kapitalerhöhung in Höhe von CHF 86 Mio., schreibt die Fondsleitung. Zur Erhöhung des Portfoliovolumens haben abgeschlossene Neubauprojekte, ein Liegenschaftskauf sowie Aufwertungen im Bestand beigetragen. Durch die Ertragskraft stiegen die Mietzinseinnahmen um 13,0% auf CHF 17,7 Mio., der Nettoinventarwerts um 1,2% auf CHF 11.72. Die Anlagerendite beträgt 4,1%.

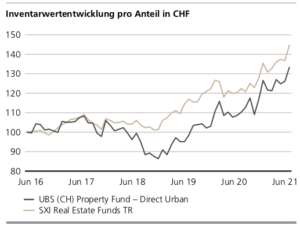

Der Börsenkurs von UBS Direct Urban hat sich im Verlauf des Geschäftsjahres 2020/2021 von CHF 12.70 auf CHF 14.95 erhöht. Im gleichen Zeitraum ist das Agio von 9,6% auf 27,6% gestiegen. Unter Einbezug der Ausschüttung von CHF 0.33 weist der Fonds für das abgelaufene Geschäftsjahr eine Performance von 22,8% aus (Benchmark SXI® Real Estate Funds TR 20,2%).

Der Inventarwert pro Anteil erhöhte sich im abgelaufenen Geschäftsjahr von CHF 11.58 auf CHF 11.72. Diese Zunahme resultiere insbesondere aus der erstmaligen Bewertung der Neubauliegenschaft in Zürich Wiedikon als Fertige Baute sowie dem Anstieg der Verkehrswerte der Bestandesliegenschaften. Aufgrund des vorliegenden Resultats hat die Fondsleitung beschlossen, die Ausschüttung auf dem Vorjahresniveau von CHF 0.33 pro Anteil beizubehalten. Daraus ergibt sich auf Basis des Börsenkurses von CHF 14.95 per Geschäftsjahresende eine Ausschüttungsrendite von 2,2%, bei einer Payout-Ratio von 100,9%.

UBS Direct Urban steigerte im vergangenen Geschäftsjahr das Portfoliovolumen um 8,4% von CHF 487,4 Mio. auf CHF 528,4 Mio. Diese Erhöhung sei dank der Akquisition einer Liegenschaft in der Basler Innenstadt sowie Aufwertungen im Bestand aber auch durch die Aufnahme zweier Neubauprojekte als Fertige Baute ins Portfolio erreicht worden. Damit hat UBS Direct Urban mit seinen neu 20 Liegenschaften den Portfoliowert auf über eine halbe Milliarde Franken gesteigert. Die Fremdfinanzierungsquote per 30. Juni 2021 beträgt nach der Kapitalerhöhung im Oktober 2020 über CHF 86 Mio. und aufgrund der Bautätigkeiten sowie der Akquisition in Basel neu 17,8%.

Die Mietzinseinnahmen haben sich von CHF 15,7 Mio. um 13,0% auf CHF 17,7 Mio. erhöht. Haupttreiber dieser Ertragssteigerung war die Übernahme der Neubauliegenschaft in Zürich Wiedikon ins Bestandesportfolio. Zusätzlich trug die Akquisition in Basel zu diesem Resultat bei. Der Gesamtertrag 2020/2021 setzt sich aus folgenden Nutzungskategorien zusammen: Wohnen 54%, Verkauf 17%, Gewerbe 10%, Büro 7%, Parken 7% und 5% sonstige kommerzielle Nutzung. Die kumulierte Mietausfallrate stieg gegenüber dem Ende Juni 2020 publizierten Wert von 6,6% auf neu 9,3%. Diese höhere Mietausfallrate setzt sich zusammen aus 7,6% Leerstand und 1,7% Verlustverrechnung bzw. COVID-19 Verlusten. Mit 4,2% ist über die Hälfte des Gesamtleerstandes auf eine einzige Retail-Liegenschaft zurückzuführen. Im Restportfolio, d.h. ohne diese beschriebene Retailliegenschaft, liegt der Leerstand bei 3,4%.

(Auf dem Bild der Neubau Sihlfeld-Zürich)