IAZI: Der Traum nach dem Eigenheim bleibt ein Wunschtraum

Die Preise für privates Wohneigentum haben dieses Jahr erneut kräftig angezogen. Bei diesen stark steigenden Preisen kann sich jeder glücklich nennen, der es schafft, eines der knappen Eigenheime zu erwerben. Ist man einmal in dieser Situation, lassen sich gemäss einer neuen IAZI-Analyse monatlich Hunderte von Franken sparen. Doch die Hürden für den Eintritt ins Eigentümer-Paradies bleiben sehr hoch. Trotz der seit Jahren tiefen Zinsen werden bei der Kreditvergabe noch kalkulatorische Zinsen von 4 bis 5% verwendet, um die Tragbarkeit zu errechnen. Der Traum vom Eigenheim bleibt so ein Wunschtraum für die Mehrheit der Einwohner der Schweiz.

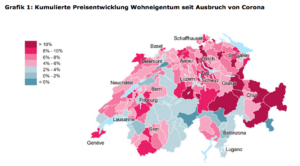

Die Preise für privates Wohneigentum haben seit Ausbruch von Corona im Jahr 2020 kräftig angezogen. Einfamilienhäuser haben alleine im letzten Jahr ein Preiswachstum von 5.8% erzielt. Das ist das höchste Jahreswachstum seit Anfang 2013. Eigentumswohnungen erzielten ein Preiswachstum in dieser Periode von 5.1%. Das ist das höchste Jahreswachstum seit Anfang 2014. Vor allem in peripheren Regionen wie in Graubünden, dem Jura oder der Innerschweiz war das Preiswachstum sehr hoch.

Hohe Nachfrage stösst auf knappes Angebot

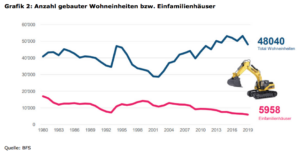

Vor allem in den Lockdown-Phasen, aber auch in der jetzigen Normalisierungsphase ist der Wunsch nach dem Häuschen im Grünen wieder mächtig reaktiviert worden. Gleichzeitig ist die Bereitschaft älterer Hausbesitzer, sich vom trauten Eigenheim zu trennen, gesunken. Schliesslich lösen die aktuell hohen Preise für Wohneigentum hohe Grundstückgewinnsteuern aus, die nur mit einer Ersatzbeschaffung aufgeschoben werden können. Die Zahlen zur Bautätigkeit zeigen zudem deutlich, dass der Bau von Einfamilienhäusern in der Schweiz seit Jahren stetig sinkt (siehe Grafik 2). Fazit: eine hohe Nachfrage stösst auf ein knappes Angebot.

Feststellbar ist auch, dass viele Eigenheim-Objekte vom Markt verschwinden, werden doch aufgrund der hohen Bodenpreise oft die Einfamilienhäuser auf tendenziell grösseren Grundstücken abgerissen, um die Ausnutzung durch den Bau eines rentableren Mehrfamilienhauses zu erhöhen. Die von IAZI erstmals durchgeführte Analyse aller Angebote von Eigenheimen auf sämtlichen Schweizer Immobilienportalen zeigt deren Knappheit deutlich auf. Im ersten Semester 2021 gab es beispielsweise nur 34 Einfamilienhäuser in der MSRegion Zürich (entspricht der Stadt Zürich). In der MS-Region Genf sind es über 1000 Objekte. Setzt man dieses Angebot ins Verhältnis zu der Anzahl Einfamilienhäuser bzw. zu der Anzahl Wohneinheiten in Mehrfamilienhäusern in der Region, so lässt sich ein prozentuales Mass der Liquidität berechnen.

Etwas entspannter sieht die Lage bei Eigentumswohnungen aus. In der MS-Region Zürich waren im 1. Semester 2021 immerhin 484 Objekte im Angebot. In der MS-Region Genf sind es 1423 Objekte.

Besitzen nach wie vor attraktiver als Mieten

Es sind gerade die rekordtiefen Zinsen, welche Wohnobjekte für potentielle Käufer so begehrlich machen. Hat man einmal die hohen Hürden zum Erwerb eines Eigenheims überwunden, lassen sich monatlich Hunderte von Franken sparen. Berücksichtigt wurden bei dieser Analyse die Kosten für eine Fixhypothek (ca. 1.3%), eine Finanzierung von 80%, Kosten für den Unterhalt und die Versteuerung des Eigenmietwertes.

So kostet beispielsweise eine Eigentumswohnung mit 115 m2 Wohnfläche in Zürich aktuell rund 1.75 Millionen Schweizer Franken. Die Kosten für die Hypothek, für den Unterhalt und die Versteuerung des Eigenmietwertes belaufen sich auf monatliche 2165 Schweizer Franken. Für die Miete einer vergleichbaren Fläche, exklusive Nebenkosten, wird aktuell rund 2945 Schweizer Franken verlangt. Das ergibt für den Eigenheimbesitzer eine stolze monatliche Ersparnis von 780 Schweizer Franken.

Anleger kämpfen mit Minuszinsen und Inflation

Als sich die Direktoren der US-Zentralbank im November zu ihrer monatlichen Sitzung getroffen haben, hat das Ereignis die Headlines der Finanzpresse dominiert. Die Notenbank hat beschlossen, ihr Wertschriftenprogramm zurückzufahren. Mit dem so genannten „Tapering“ ist nun ein erstes Signal gesetzt, dass die Ära der Geldschwemme langsam ihrem Ende zugeht. Noch verbleibt der Leitzins im Band von 0 bis 0.25%, eine Erhöhung ist erst für das nächste Jahr geplant. Mittlerweile preist der Markt bis Ende nächsten Jahres in den USA mindestens zwei Zinserhöhungen von je 0.25 Prozentpunkten ein. Von der Bank of England und der Bank of Canada erwartet der Markt sogar vier Zinserhöhungen bis Ende 2022.

Erinnerungen an den Öl Schock der 1970er-Jahre

Nun fehlen allerdings seitens den Notenbanken klare Aussagen, welches Risiko die steigenden Inflationsraten für die Wirtschaft darstellen. Einige Wirtschaftsauguren sehen bereits Ähnlichkeiten zum Öl Schock der 1970er-Jahre, als wie heute die Energiepreise plötzlich durch die Decke gingen. Historische Vergleiche sind hilfreich, doch für einen korrekten Vergleich müssen immer die damals vorherrschenden wirtschaftlichen, historischen und sozialen Kontexte in ihrer Gesamtheit betrachtet werden. Der Öl Schock der 1970er-Jahre folgte auf eine etwa 30 Jahre andauernde Phase der Prosperität und nicht auf eine durch eine Pandemie verursachte Wirtschaftskrise. Derzeit wird die Inflation von zwei Faktoren getrieben: Von den Preisen für Güter und von den Löhnen. Erstere sind bereits nach dem durch Covid-bedingten Wirtschaftseinbruch gestiegen; Letztere haben kräftig angezogen gemäss den im Oktober veröffentlichten Zahlen des US-Arbeitsmarktes. Dazu gesellt hat sich noch eine Disruption der Lieferketten, was beispielsweise Baurohstoffe wie Holz, Betonstahl oder Glas stark verteuert hat. Blockierte Lieferketten, ein angespannter Arbeitsmarkt und steigende Teuerung könnten zu einem Umfeld führen, welches den Notenbankern etliche Sorgenfalten beschert. Doch an der Zinsschraube wird vorerst nicht gedreht. Denn die Angst, den keimenden Wirtschaftsaufschwung durch eine Zinserhöhung abzuwürgen, scheint momentan noch dominanter zu sein.

Weiterhin expansive Geldpolitik seitens SNB

In der Schweiz wollen sich die Notenbanker derzeit nicht von Schreckensszenarien treiben lassen. Die Wirtschaft befindet sich wieder auf Erholungskurs wie die SNB in ihrem jährlichen Bericht zur Finanzstabilität festgehalten hat. Die Inflation liegt innerhalb des von der Schweizerischen Nationalbank gesetzten Zielwerts von 2 Prozent. Dennoch will die SNB nichts von einer Zinserhöhung wissen und will auch die expansive Geldpolitik weiterführen. Diese Politik hat sich seit Anfang 2015, d.h. seit der Aufhebung des Euro-Mindestkurses, nicht grundlegend verändert und ruht auf klaren Prinzipien. Der Leitzins verharrt im Minusbereich mit der gleichzeitigen Bereitschaft der Notenbank, bei Bedarf auf dem Devisenmarkt zu intervenieren. Diese Interventionen sollen eine Aufwertung des Frankens verhindern, verursachen jedoch eine Aufschwellung der SNB-Bilanz. Sorgen bereiten den Schweizer Notenbankern indes die Entwicklungen am Immobilienmarkt.

Im Zusammenhang mit den aussergewöhnlichen Preisentwicklungen auf dem Immobilienmarkt hat der SNB-Vizedirektor im Spätsommer vor möglichen Preiskorrekturen oder Kreditausfällen gewarnt. Doch es sind doch gerade die rekordtiefen Zinsen, welche Wohnobjekte für Investoren, Kleinanleger oder Private so begehrlich machen. Sie sorgen für rekordtiefe Hypothekarzinsen und beflügeln die Träume der zukünftigen Hausbesitzer.

Starke Preiserhöhungen auch bei Renditeliegenschaften

Das Preiswachstum für Mehrfamilienhäuser hat sich auf Jahresbasis mit 4.5% deutlich erhöht. Nun zeigt sich deutlich, dass dieses Segment wieder an den Wachstumstrend «vor Corona» anknüpft. Im 3. Quartal 2019 betrug das Preiswachstum auf Jahresbasis 4.9%; ein Jahr später war es dann auf -0.5% gesunken. Nach einer kleinen Abkühlung hat sich die frühere Hitze wieder eingestellt, und die Situation ist wieder die alte: Aus Mangel an Alternativen investieren die Anleger weiterhin in Mehrfamilienhäuser.

Das Risiko liegt hier in der erhöhten Risikobereitschaft von privaten Investoren. Immer mehr Privatanleger beteiligen sich an den Bieterverfahren beim Verkauf von Immobilien. Dieses Verhalten ist durchaus verständlich. Private sind derzeit durch die Inflation doppelt geprellt: Sie müssen ab gewissen Beträgen Strafzinsen für ihre Spargelder bezahlen, und gleichzeitig verliert das Geld an Kaufkraft. Hier drängt sich der Immobilienmarkt als Fluchtwährung gerade zu auf. Immobilienanlagen bieten im Gegensatz zu volatilen Aktienmärkten und Null-Coupons einen steten Cashflow und Renditen im positiven Bereich. Allerdings bewegen sich diese Renditen derzeit für private Anleger an der Schmerzgrenze. Je überhitzter die Preisentwicklung von Immobilien wird, umso höher ist die Fallhöhe. In den Zeiten des billigen Geldes und der stetig wachsenden Preiskurve darf nicht vergessen gehen, dass Preise auch mal sinken können. Oder in den Worten der schweizerischen Notenbank: Eine Preiskorrektur und eine Materialisierung der Tragbarkeitsrisiken könnten durch einen unerwartet hohen Zinsschock nach oben ausgelöst werden.