Kotierte Immobilienfonds nach historischen Kursrücksetzern

Der starke Rückgang der Agios bei den kotierten Schweizer Immobilienfonds spiegelt sich in Kursverlusten der Immobilienfonds wider. Die Entwicklung des Index der kotierten Schweizer Immobilienfonds (SWIIT) seit Jahresbeginn ist aussergewöhnlich schwach. Im ersten Halbjahr 2022 hat der SWIIT 14,88 % verloren.

Am 5. Januar 2022 erreichte der SWIIT Index noch ein neues Allzeithoch bei 529.47 Punkten. Bis zum Tiefst am 16. Juni 2022 bei 420.18 Punkten verlor der Index 20,64 %, was gleichbedeutend mit dem grössten Verlust (Maximum Drawdown) seit Lancierung des SWIIT ist.

Auslöser des historischen Kursrückgangs

Müssen wir bei Kommerzimmobilien mit Wertberichtigungen rechnen?

Sind kotierte Schweizer Immobilienfonds auf diesem Kursniveau ein attraktives Investment?

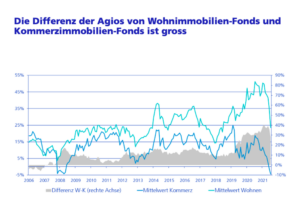

Nach dem starken Kursrückgang erachten wir die kotierten Immobilienfonds derzeit als fair bewertet. Auch das Verhältnis zwischen den durchschnittlichen Agios und den Zinsen befindet sich derzeit wieder ungefähr auf dem historischen Durchschnitt, nachdem sich der SWIIT seit dem Tiefst Mitte Juni 2022 wieder etwas erholt hat.

Der Text erschien im Blog der Zürcher Kantonalbank: